Comparativo de Inversiones en EE.UU. 2022-2025

¿Diversificar hacia el S&P 500? Lecciones para inversores de Real Estate (2022-2025)

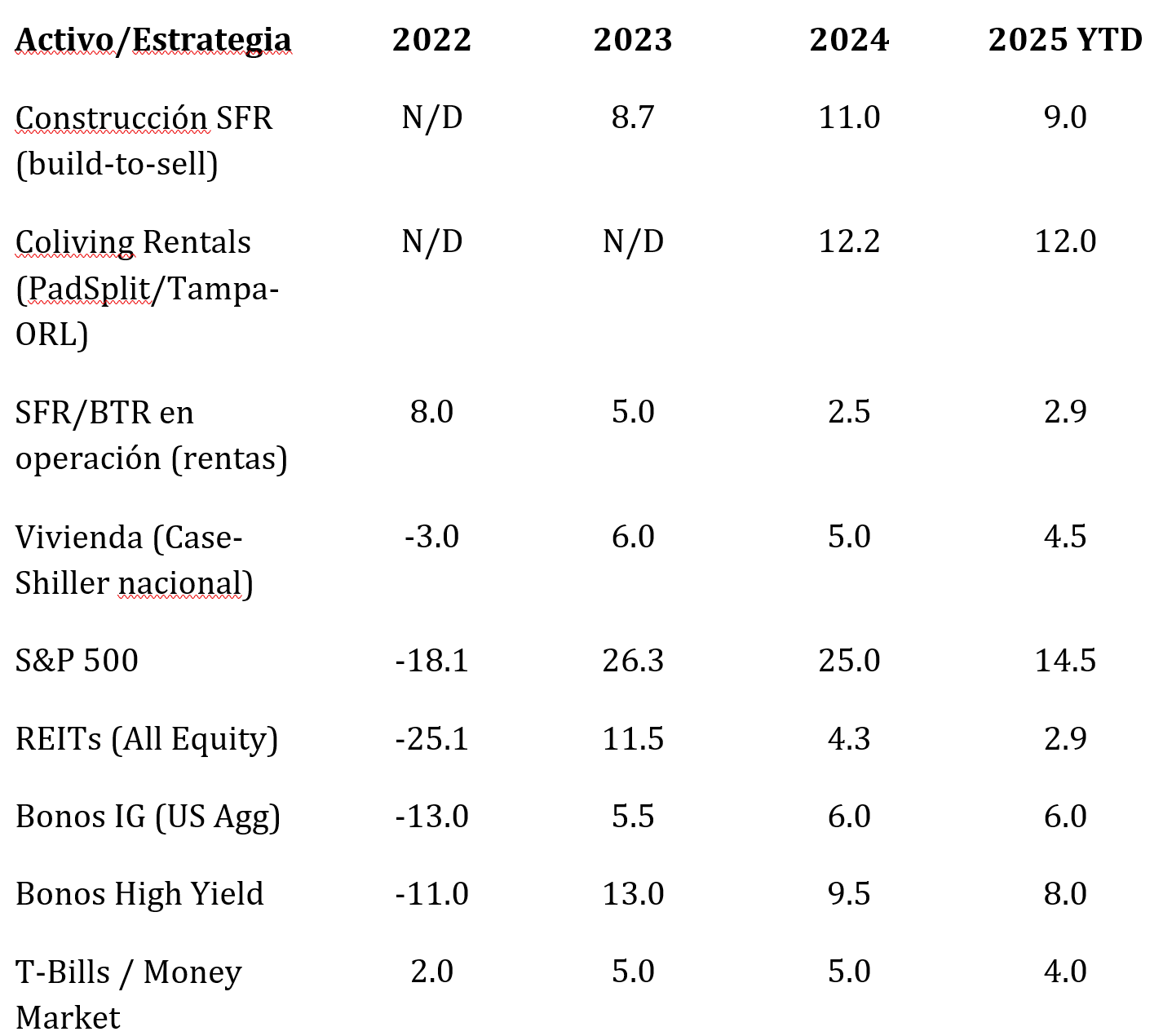

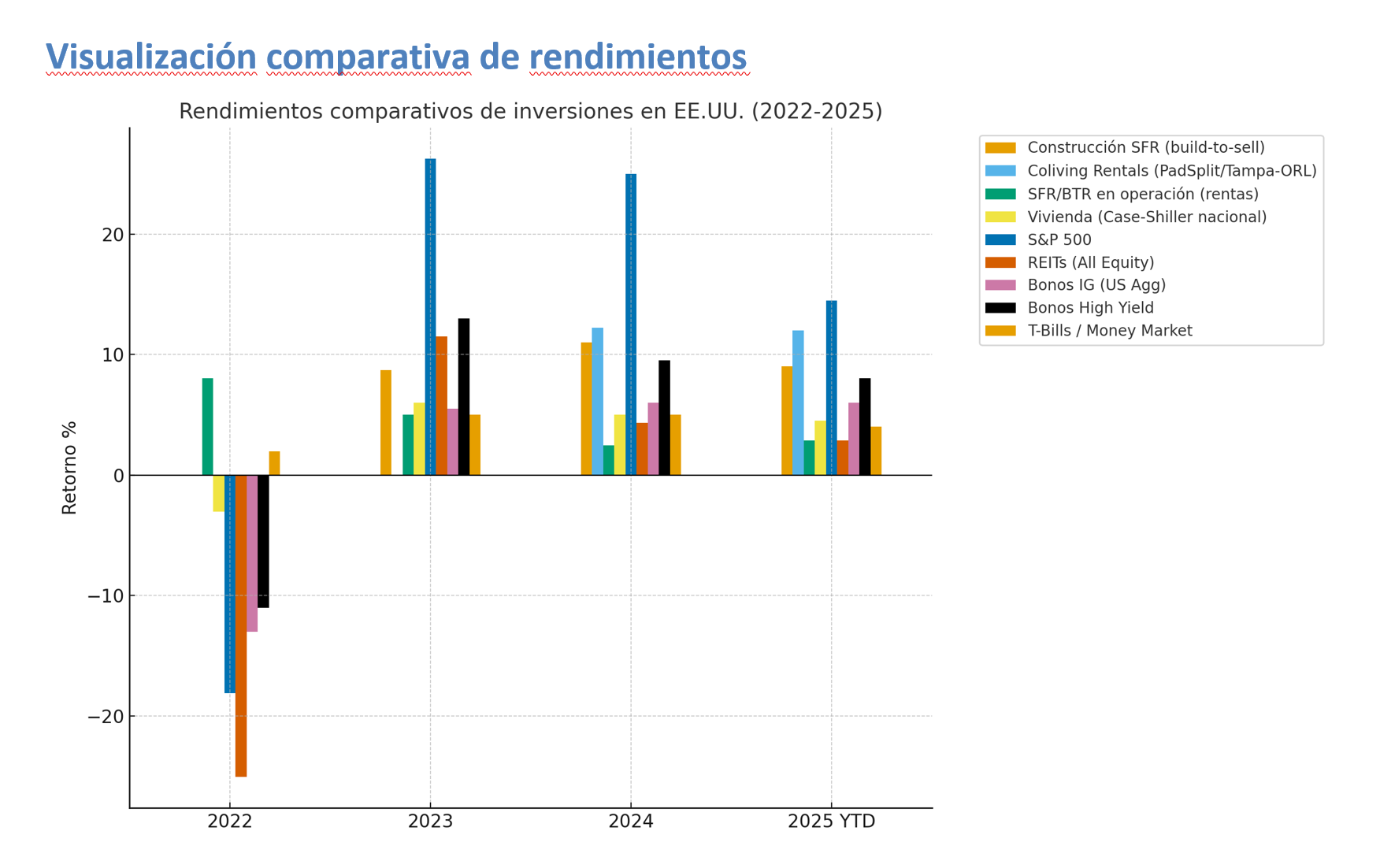

Entre 2022 y 2025, el mercado estadounidense ofreció un contraste marcado entre los rendimientos de los activos tradicionales de real estate (construcción de single family houses, alquileres SFR y coliving) y los del mercado accionario (S&P 500). Esta comparación es clave para quienes evalúan mover capital inmobiliario hacia instrumentos financieros líquidos.

1. Evolución de rendimientos:

- Construcción SFR: márgenes netos entre 8% y 11% en 2023-2024, con compresión en 2025 por incentivos a compradores.

- Coliving Rentals: retornos unlevered ~12% anual en casos Tampa/Orlando, superando renta tradicional.

- SFR en operación: rentas moderadas, +2–3% en 2024-2025, tras boom de +8% en 2022.

- S&P 500: tras caer -18% en 2022, rebotó +26% en 2023, +25% en 2024 y +14–15% YTD 2025.

- REITs y bonos: retornos más estables, aunque afectados por tasas altas.

T-Bills/MMF: 4–5% anuales, liquidez máxima/

2. Riesgo y volatilidad:

- Equities: alta volatilidad y sensibilidad a tasas.

- Real estate privado: menor volatilidad visible, pero menos liquidez.

3. Liquidez y horizonte:

- S&P 500: liquidez inmediata.

- Real estate: horizonte largo y salidas menos flexibles.

4. Inflación:

- Real estate: cobertura parcial a través de alquileres.

- S&P 500: protección indirecta, aunque afectado por tasas reales altas.

5. Conclusión:

- El real estate mantiene retornos consistentes en torno al 8–12%.

- El S&P 500 ofreció retornos espectaculares, pero con volatilidad.

- Bonos y T-Bills funcionan como ancla defensiva.

- La estrategia óptima es la diversificación entre liquidez, estabilidad y crecimiento.

Informe Comparativo de Inversiones en EE.UU. (2022-2025)

Este informe complementa el artículo anterior y presenta en forma resumida los rendimientos comparativos de las principales alternativas de inversión en EE.UU. entre 2022 y 2025.

Los datos muestran que no existe un único ganador:

- Real estate privado entregó estabilidad y retornos constantes.

- El S&P 500 destacó por su rally post-2022, con riesgos de volatilidad.

- Bonos y T-Bills aportan seguridad y liquidez.

La decisión óptima es mantener un portafolio balanceado que combine real estate, equity y activos líquidos.

Referencias y Fuentes de Datos

NAHB (National Association of Home Builders) – Cost of Doing Business Study 2023 y 2024.

PadSplit / Casos de Estudio Tampa-Orlando (2024-2025).

CoreLogic & Yardi Matrix – Reportes sobre crecimiento anual de rentas en SFR.

S&P Case-Shiller Home Price Index (National) – evolución de precios de vivienda.

S&P Dow Jones Indices – S&P 500 Total Return 2022-2025.

FTSE Nareit All Equity REITs Index – evolución anual y YTD.

Bloomberg US Aggregate Bond Index (US Agg) – retornos 2022-2025.

ICE BofA US High Yield Index – retornos high yield 2023-2025.

Federal Reserve / Crane Data – tasas de money market funds y T-Bills.

U.S. Bureau of Labor Statistics (CPI-U) – inflación anual 2022-2025.